9月26日召开的国务院常务会议确定对政策支持、商业化运营的个人养老金实行个人所得税优惠:对缴费者按每年1.2万元的限额予以税前扣除,投资收益暂不征税,领取收入的实际税负由7.5%降为3%。

业内专家表示,这意味着个人养老金制度迎来税收政策利好。无论是每年1.2万元的税前扣除,还是投资收益暂不征税,以及税负大幅下降,都将激励更多居民参加个人养老金,扩大第三支柱覆盖面,有效应对人口老龄化。

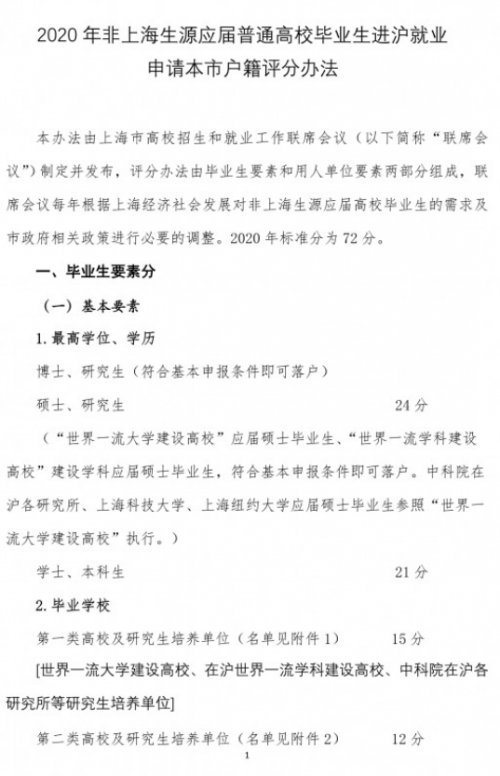

今年4月,国务院办公厅印发《关于推动个人养老金发展的意见》(以下简称《意见》),明确国家制定税收优惠政策,鼓励符合条件的人员参加个人养老金制度并依规领取个人养老金。

根据《意见》,个人养老金参加人可在符合规定的金融机构或合规的委托销售渠道购买金融产品,主要包括银行理财、储蓄存款、商业养老险、公募基金等。

“税负7.5%是参照税延养老保险的相关规定,降为3%是非常大的激励措施。”全国政协委员、中国社科院世界社保研究中心主任郑秉文表示,国家出台多项税收优惠政策,目的是激励更多居民来参加个人养老金,对推进实施个人养老金制度是重大利好。

郑秉文表示,2018年,财政部等五部门联合印发的《关于开展个人税收递延型商业养老保险试点的通知》明确,对个人达到规定条件时领取的商业养老金收入,其中25%予以免税,其余75%按照10%的比例税率计算缴纳个人所得税。“其实就相当于日后补交的税率为7.5%。”郑秉文说。

清华大学五道口金融学院中国保险与养老金研究中心研究负责人朱俊生表示,之前税延养老保险试点中采取领取阶段7.5%的税率,大幅度减少了税收优惠政策的覆盖人群。

“数量众多的中低收入者当前税率低于税延养老金领取时的税率,如果参加税延养老保险,不仅不能享受到税收递延的节税效果,反而增加了税收负担。”朱俊生认为,大幅降低领取阶段的实际税率,鼓励中低收入的纳税群体参与,扩大个人养老金的覆盖面,可以更好地实现政策目标。

《意见》明确,参加人每年缴纳个人养老金的上限为1.2万元。人力资源和社会保障部、财政部根据经济社会发展水平和多层次、多支柱养老保险体系发展情况等因素适时调整缴费上限。

此次个人养老金税收优惠政策与之对应,对缴费者按每年1.2万元的限额予以税前扣除,投资收益暂不征税。

郑秉文认为,投资收益暂不征税,是个人养老金制度的一个核心激励措施,这对参加个人养老金的居民是另一个重大利好。

不过,业内有观点认为,每年1.2万元个人缴费税前扣除标准较低,实际税前扣除的额度相对有限。

朱俊生认为,未来可以考虑适时提高享受税惠的缴费额度,适当提高个人养老金的税前抵扣标准。比如,每年的额度提高至2.4万元或3.6万元。同时,要建立抵扣额度与社会平均工资增长指数挂钩的动态调整机制。未来随着经济发展和收入水平的提高,动态提高税前抵扣额度。此外,根据国际经验,个人养老金的税收优惠还可以考虑采取直接财政补贴方式,如德国的里斯特养老金计划。(记者 朱艳霞)