当前,我国防范化解金融风险攻坚战取得重要阶段性成果,数据显示,截至2020年底,全国实际运营的P2P网贷机构已经全部“清零”。不过,记者调研发现,P2P网贷完成退出后,其剩余存量、兑付等退出之后的问题依然需要关注。有关专家和业内人士建议,应严厉打击恶意逃废债,完善机构资产处置程序,最大限度保护投资人的合法权益,推进P2P网贷机构平稳出清。

全国实际运营

P2P网贷机构数量归零

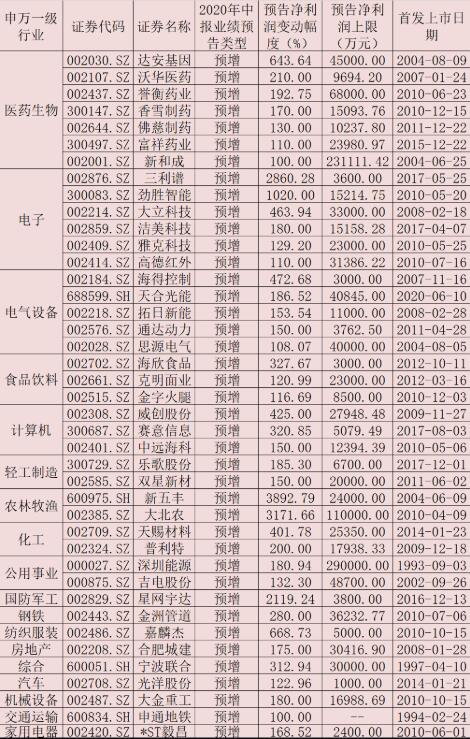

2021年1月15日,中国人民银行副行长陈雨露在新闻发布会上表示,2020年,防范化解金融风险攻坚战取得重要阶段性成果。P2P平台已全部“清零”,各类高风险金融机构得到有序处置。

2017年底,P2P网贷机构整顿拉开大幕。2018年12月,监管层下发《关于做好网贷机构分类处置和风险防范工作的意见》,提出网贷机构“能退尽退,应关尽关”。随后各地P2P网贷机构清退速度逐渐加快。据不完全统计,从2019年10月至今,至少有19个省市公开宣告全面取缔P2P网贷业务,其中许多省市披露了清零通告。

山东省按照国家网贷整治办《P2P合规检查问题清单》(俗称“网贷108条”)开展“三查”工作,查出所有在营网贷机构没有一家达到合规标准。结合检查发现的问题逐一约谈网贷机构负责人,提前进行窗口指导,区分网贷机构不同情况精准拆弹,分类施策推动在营机构退出。山东省纳入国家整治范围的242家网贷机构早在2019年底就已全部关闭网站和银行支付通道,全部退出网贷经营。

辽宁省以机构退出为主要目标,网贷风险存量大幅压缩。截至2020年末,该年度清零4家,全省(不含大连)还有12家P2P网贷机构有存量业务,借款余额同比一直呈下降趋势。

除了地方监管部门,警方也对P2P网贷平台进行大力打击。截至2020年11月25日,杭州市对P2P网贷机构立案166起,已结152起,未结14起,结案率91.6%。总追回现金111.46亿元,房屋7092套,车辆2000台,土地211宗,股票8.26亿元,估值共计336.06亿元,追赃率达46.1%。

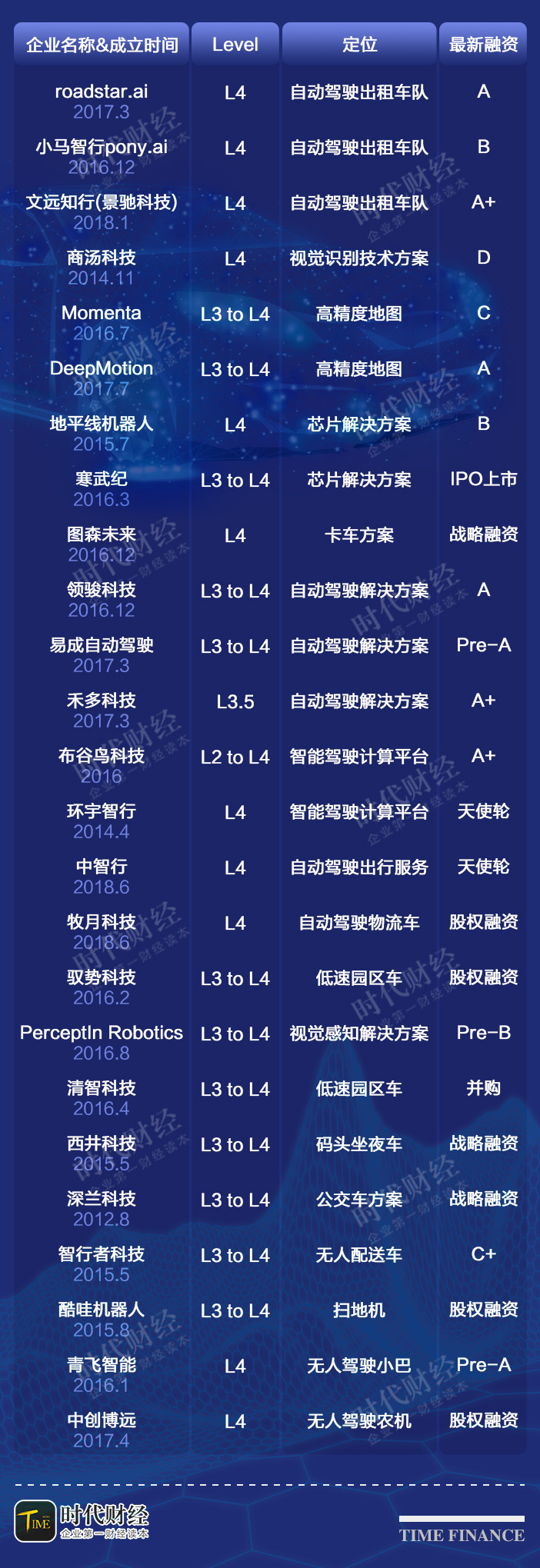

与此同时,不少P2P网贷平台在清退的过程中转型为金融科技平台,给银行等金融机构提供助贷等相关服务。例如,趣店转型开放平台开展助贷业务,同时转向汽车、电商等行业;乐信转型互联网理财、助贷及电商分期业务;宜人金科转型综合理财业务和金融科技输出。

剩余存量和退出之后问题

依然需要关注

受访者表示,虽然P2P网贷风险专项整治取得决定性进展,但P2P网贷完成退出后,其剩余存量、兑付等退出之后的问题依然需要关注。

“退而难清”问题依然突出,资金的清偿率和返还效率待加速。业内人士表示,部分平台宣布良性清退,逐步兑付,但能兑付多少是未知数。

积木拼图集团CEO董骏在接受采访时表示,资金兑付具有很大的不确定性。一方面平台没有清退经验,另一方面疫情等压力造成了待收资产质量波动,这都会影响资金的清偿率和返还效率。目前,全国实现全额兑付平台数量占累计转型、停业以及问题平台之和的比例只有3%左右。

被立案网贷平台回款通道受阻。杭州市公安局经侦支队一大队大队长朱汇表示,由于部分网贷平台在经营过程中产生大量小额债权,且分布全国各地,催收工作通常会通过和属地催收公司合作方式经营,但是有部分地区因催收公司暴力催收而对网贷平台在当地的分公司以“套路贷”相关罪名立案侦查。

此外,由于部分网贷平台高管因涉嫌犯罪被采取强制措施,企业对外投资的项目后续工作无人经营,导致资产贬损甚至灭失。

平台转型门槛高,空间有限。“即便完成了P2P业务清退,不少平台转型征途依然不好走。”一位已完成P2P业务清退的P2P网贷平台负责人向记者坦言,“我们找过不少二级市场投资机构与股东寻求融资,均被婉拒。目前金融科技监管环境正在发生变化,令投资机构对P2P平台转型持观望态度。”

天风证券银行业首席分析师廖志明表示,P2P网贷平台无论转型小贷、助贷、消费金融或者综合理财,转型的门槛都非常高,转型后的领域也并非蓝海。只有少数行业大型平台能通过助贷业务存活发展,多数中小平台在P2P业务清退后,依然难以找到转型生存空间。

严厉打击恶意逃废债

推进P2P平稳出清

P2P平台主要服务于相对高风险的放贷客群,却对借款人难以采取相应的还款逾期惩戒措施。此举导致大量逃废债现象出现,平台资金回笼与兑付能力均遭遇不小冲击,直接影响到P2P业务清退与转型进程。为推进P2P网贷机构平稳出清,有关专家和业内人士建议:

严厉打击恶意逃废债。一位专注汽车抵押贷款的P2P平台风控主管向记者透露,如今他们遇到的最大阻力,是借款人逃废债状况日益严峻。众多借款人押注平台爆雷拒不还贷,此外不少抵押汽车存在多次抵押状况,导致抵押汽车债权关系极其混乱,处置起来相当复杂,拉长了资金回笼周期。

2019年以来,监管部门开始扩大征信范围,包括将恶意逃废债平台借款人的信息调入征信系统,组建市场化个人征信机构“百行征信”等。辽宁省地方金融监管局监管三处处长杨明表示,应加快推进网贷信用信息纳入征信系统进程,加大对借款人恶意逃废债行为的惩戒力度。

明确停业机构资产处置程序,最大限度保护投资人的合法权益。受访专家表示,地方政府、监管部门应从制度上规范网络借贷平台清退流程,建立必要的报备制度,需要明确退出流程、明确如何处置资产,引导P2P业务有序出清。

廖志明表示,从地方的实践看,部分地方政府设立专用账户,将平台退出资产清偿、处置后的资金打入专用账户,再由专用账户按照一定比例退给投资者,这种做法更能有效保护投资人的合法权益。

完善相关法律法规,提升违法违规成本。山东地方金融监管局有关负责人说,2017年第五次全国金融工作会议明确,地方政府金融监管范围为“7+4”类机构,但部分业态监管缺乏上位法支持。在《处置非法集资条例》出台前,对非法集资的行政干预手段不多,处罚力度偏轻。建议尽快建立健全打击非法集资(非法金融)的行政法规体系,修订刑法非法集资涉及罪名,完善涉案资产追缴机制,提升违法犯罪分子违法违规成本。