目前,在参与高风险中小银行机构不良资产风险化解方面,不论是大型金融资产管理公司还是地方金融资产管理公司,均积累了不少实践经验。

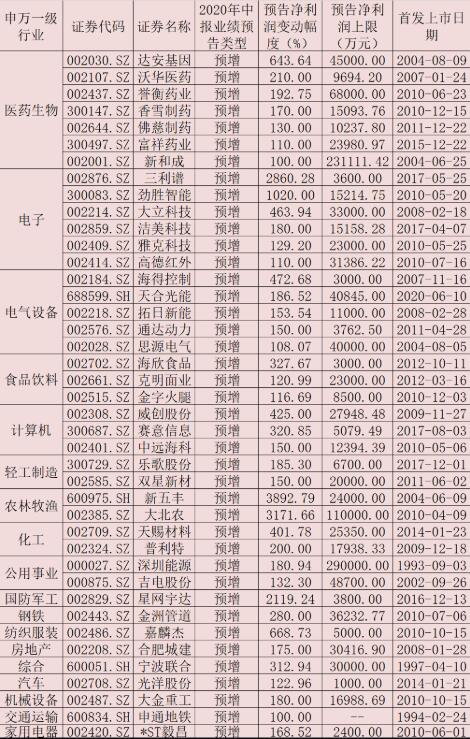

普华永道中国金融服务合伙人陈进展认为,在过去20余年不良资产处置的政策性和市场化经营过程中,金融资产管理公司积累了大量的风险化解经验。金融资产管理公司通过对不良贷款重组后投资、收购不良资产后拆包清收、通过分级基金(SPV)模式持有不良债权、推动债转股和证券化等多种方式参与中小银行的风险化解,帮助银行改善资产质量。目前,市场上尚无金融资产管理公司每年处置不良资产的规模数据公布,但从公开数据计算推测,近两年处置本金均达到近万亿元。由此可见,通过AMC处置不良资产,已是中小银行除传统不良核销外的主要方式。

普华永道提供的数据显示,截至2021年5月,该行业总注册资本超过4000亿元。

积极参与风险化解

当前,我国不良资产处置主体已形成“全国+省级+地市”AMC多元化发展格局。据零壹智库发布数据,截至2021年2月,全国共有AMC63家,其中全国性AMC5家、地方性AMC58家。

浙江金越资产管理有限公司副总经理徐晓丹认为,从资本实力、解困能力、人员架构等多方面来看,在AMC中,全国性金融资产管理公司是中小银行改革化险绝对的主力军。目前来看,监管机构鼓励和引导AMC参与中小银行改革化险,AMC因把握政策机遇期和窗口期,选择合适的对象积极试点,充分发挥AMC在金融领域“保险闸”和“稳定器”的作用。

全国性金融资产管理公司对于参与中小银行风险化解也表现出积极态度。2021年12月,中国长城资产党委书记李均锋传达贯彻中央经济工作会议精神时曾表示,要聚焦房地产领域风险、银行不良资产、高风险中小金融机构、信托等影子银行系统、困境企业信用违约,做好问题金融机构尤其是高风险中小银行的托管救助。

已积累一定经验

据中银研究高级研究员李佩迦介绍,金融资产管理公司参与中小银行风险处置的主要方式是对“问题资产”的处置和“问题机构”的处置。“一是通过不良资产的收购、处置、管理、经营,以达到盘活不良资产的目的。二是对问题企业的重组、清算、托管、经营,以助力实体企业纾困。三是对问题金融机构托管,助力地方政府化解区域金融风险。”

目前已完成合并重组的中小银行案例中也可以依稀看到相关路径。

已经完成合并重组的北部某银行相关负责人对记者介绍,该行合并重组过程中,某大型AMC在增资入股、出资收购和受托处置不良资产的同时还为其担任咨询顾问等。

脱胎于两家问题银行的四川银行是中小银行通过合并重组实现改革的典型案例。在四川银行看来,这一过程中,AMC发挥了非常重要的桥梁作用。

据介绍,四川银行在合并新建过程中,为了化解原凉山州商业银行和原攀枝花市商业银行两家基础行近300亿元的不良资产,采取不良清收、打包剥离及老股东权益冲销、新股东溢价消化和注册地承接的方式处置不良资产。“在处置不良资产过程中,各方与四川AMC开展了深入合作。一是两家银行在处置不良资产过程中,将部分不良资产洁净出表出售给四川AMC。二是新股东溢价81亿元资金委托给四川MAC,购买两家银行的不良资产。三是注册地委托四川AMC出面,以注册地未来提供的产业扶持资金为还款来源,去向金融机构申请中长期融资,承接69亿元不良资产。”四川银行有关负责人评价,在这个过程中,四川AMC有效解决注册地产业扶持资金分年给付带来的时间差问题,加快了不良资产处置进程,提升了不良资产处置效率。(记者 仇兆燕)