记者从中国长城资产管理股份有限公司(以下简称“中国长城资产”)了解到,该公司持续深耕主责主业,2022年一季度新增收购金融不良资产债权规模305亿元,开展非金融不良资产业务规模近30亿元,发挥纾困化险功能,服务实体经济发展。

深耕主业

一季度,中国长城资产持续加大金融不良资产收购力度,在守好大型国有商业银行、政策性银行、全国股份制银行不良资产收购“主战场”的基础上,拓展城商行、农商行、农信社等中小银行机构的不良资产收购业务,并加大力度开拓信托、租赁、财务公司等非银行金融机构的不良资产收购业务,提高收购主动性。

在积极参与中小银行改革化险工作方面,一季度,中国长城资产研究中小银行改革化险方案,并在部分地区启动试点,协同相关各方做好中小银行不良资产处置和兼并重组等工作。同时,继续做好汇达资产包受托管理和处置,综合运用债权转让、司法诉讼、实质性重组和破产清算等多种手段,回收银行债权,提升资产价值。

化险纾困

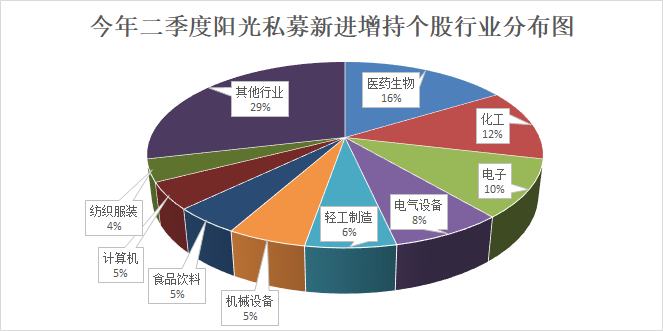

一季度,中国长城资产对收购后的不良资产进行分类管理,着重提升并购重组类和重点资源类资产的价值,依托旗下“长城点金网”,与国内交易平台联合开展资产推介活动,并于4月18日-30日开展专场推介,精选资产1500余户,涉及资产规模约2000亿元。

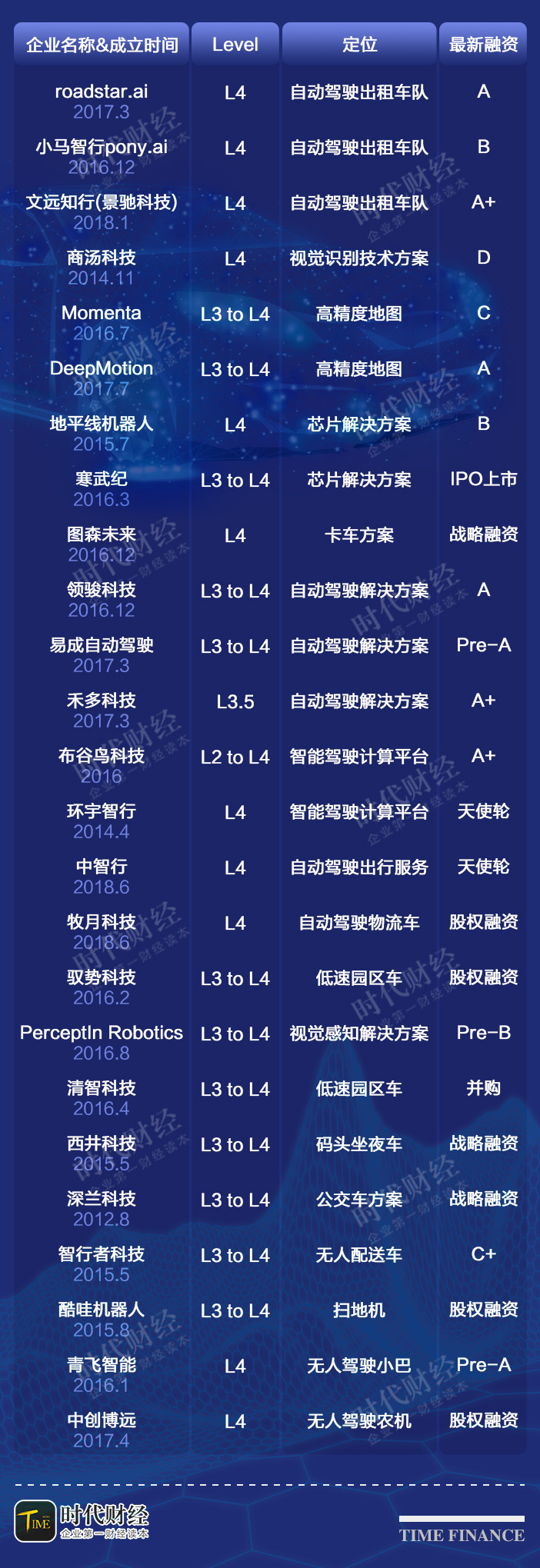

同时,做好企业纾困重组,发起设立主题基金。一季度,中国长城资产重点围绕实体经济结构调整与产业升级、央企国企低效资产剥离与主业重组、政府平台债务风险化解与整合转型,拓展以问题企业救助纾困为主的实质性重组业务,2022年一季度落地多个服务实体经济及战略性新兴产业项目。围绕产业结构调整、实体企业破产重整、服务双碳产业、金融风险化解等设立主题基金,项目采取母基金直接投资或设立专项子基金方式进行,子基金层面可通过引领和规范符合条件的社会资金积极参与。

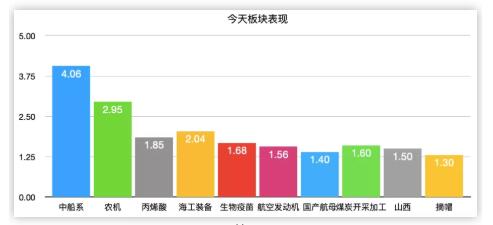

一季度,中国长城资产把握行业机遇推进并购重组。立足以煤为主的基本国情,围绕服务“双碳”目标,抓住行业周期转换调整机遇,开拓煤炭、煤焦钢及煤化工等能源产业链相关行业的纾困救助及并购重组业务机会。

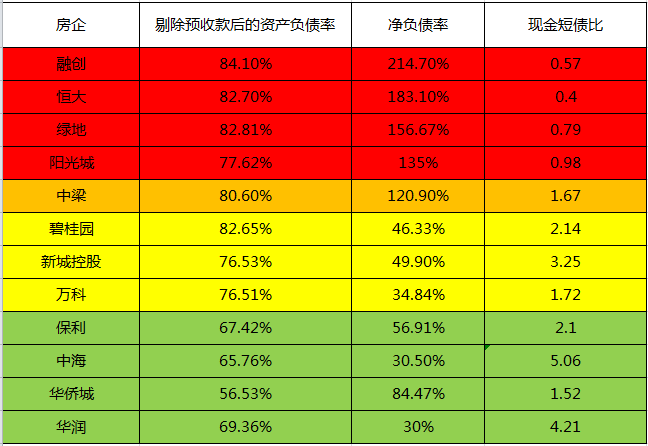

助力房地产市场风险化解

一季度,中国长城资产积极稳妥推进重点受困房企风险化解工作。该公司已于3月底发行100亿元房地产行业纾困主题金融债,募集资金主要用于重点受困房地产企业风险化解、房地产行业纾困等。该公司已就重点受困房企风险化解工作,与多家房企全面对接,结合不同房企不同特性资产,分类施策确定风险化解思路和路径,目前已储备多个风险化解项目。(记者 冯娜娜)