8月22日,中国邮政储蓄银行股份有限公司发布2022年半年度报告。半年报显示,截至2022年6月末,邮储银行资产总额13.43万亿元,较上年末增长6.66%;负债总额12.59万亿元,较上年末增长6.72%;实现营业收入1734.61亿元(中国企业会计准则,下同),同比增长10.03%;实现归属于银行股东的净利润471.14亿元,同比增长14.88%;手续费及佣金净收入达到178.80亿元,同比增长56.44%;不良贷款率0.83%。

在8月23日的2022年中期业绩发布会上,邮储银行行长刘建军介绍,上半年面对复杂的外部形势,该行经营业绩持续向好,转型发展有新突破,差异化优势相较而言更加明显,全面风险管理体系经受了考验。

两位数增幅

今年上半年,邮储银行营业收入和归属于银行股东净利润均实现两位数增幅。数据显示,今年上半年,邮储银行ROA(年化平均总资产回报率)和ROE(年化加权平均净资产收益率)分别为0.73%和13.35%,同比分别提高0.02个百分点和0.05个百分点。

中间业务方面,今年上半年,邮储银行推进“中收跨越”战略,手续费及佣金净收入达到178.80亿元,同比增长56.44%。“上半年中间业务收入明显提升,信用卡手续费净收入同比增长31%,交易银行和投行业务手续费净收入同比增长分别为57%和39%。”刘建军说。

面对“三重压力”叠加“超预期变化”的复杂局面,刘建军介绍,邮储银行不良贷款率0.83%,与上年末基本持平,不到行业平均水平的一半;逾期率0.91%,不良生成率保持较低水平;不良贷款与逾期90天以上贷款比值为137%,逾期60天以上贷款全部纳入不良;拨备覆盖率409.25%,风险抵补能力充足。

涉农贷款余额占比约四分之一

上半年,邮储银行全面深化小微金融服务,持续优化金融服务小微企业“敢贷、愿贷、能贷、会贷”长效机制,全力支持小微企业、个体工商户等市场主体纾困发展。半年报显示,截至2022年6月末,邮储银行普惠型小微企业贷款余额1.09万亿元,在客户贷款总额中占比超过15%,稳居国有大行前列。

夯实“三农”压舱石对稳定经济社会大局至关重要,为此,邮储银行加强服务乡村振兴的顶层设计,持续加大乡村振兴重点主体和领域的信贷投放力度。半年报显示,截至2022年6月末,邮储银行涉农贷款余额1.72万亿元,较上年末增加1042.64亿元,余额占客户贷款总额的比例约为四分之一,占比居国有大行前列;建成信用村30.41万个,评定信用户486.15万户。

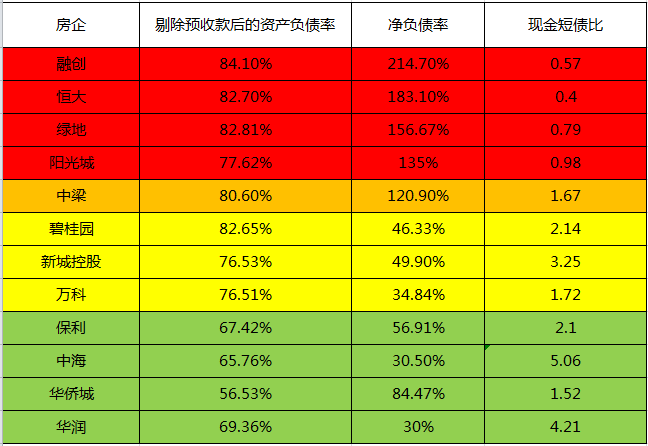

对于备受关注的房地产金融业务,邮储银行副行长姚红介绍,该行长期以来都坚持审慎的风险偏好,持续调优授信政策。目前按揭贷款整体风险可控,个人住房业务保持平稳有序健康发展;对公房地产方面,表内外业务规模都比较小。未来,将继续坚持“房住不炒”的定位,深入落实质量第一和风险优先,坚持高质量发展。

AUM较上年增7.03%

半年报显示,邮储银行在客户经营上,通过不断夯实客户服务基础,高效满足客户多元化需求,着力提升客户体验,推动实现客户价值与银行效益的双提升,实现管理个人客户资产(AUM)规模的快速提升和结构的不断优化。

截至2022年6月末,邮储银行服务个人客户6.44亿户,AUM规模达13.41万亿元,较上年末增加8812.24亿元,增长7.03%;客户资产提档升级,VIP客户达4624.80万户,较上年末增长8.49%;财富客户突破400万户,达406.02万户,较上年末增长13.98%。

在财富管理业务方面,刘建军介绍,针对中高端客户,邮储银行推出管户服务模式,由理财经理提供一对一的服务;还将通过广泛的客户投教活动,来改变客户理财的理念、观念。

对于老年客户和特殊人群,邮储银行同样把金融服务送到了他们身边。邮储银行甘肃省嘉峪关市新华中路支行代发养老金客户较多,对行动不便的老人、残障客户,该支行安排专人提供延伸服务,到家中、到医院提供上门服务,赢得了客户的好评。

今年以来,针对新市民客群,邮储银行还全力打造新市民特色金融服务方案,推出专属借记卡“U+卡”、专属小额贷款产品,并针对新市民个人消费贷款需求加大支持服务力度,不断提升新市民金融服务体验。