8月31日下午,中国银行召开2022年中期业绩发布会,行长刘金,副行长林景臻、陈怀宇,风险总监刘坚东,首席信息官孟茜出席,就息差表现、普惠金融、信贷投放、财富管理、资产质量等问题与投资者、媒体记者和分析师进行了交流互动。

涉房业务风险可控

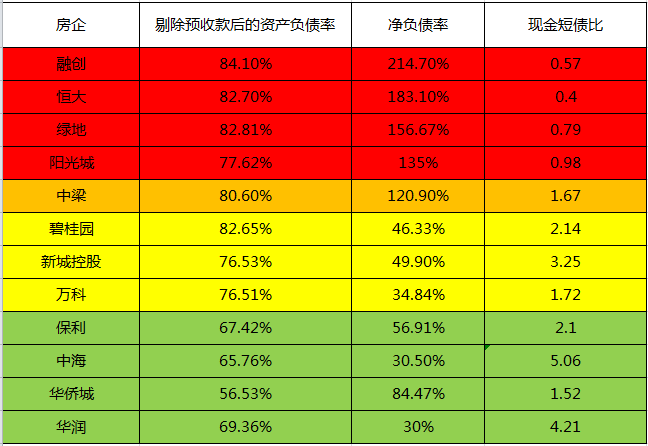

就社会关切的银行涉房地产风险问题,刘坚东表示,截至今年上半年末,中行对公房地产不良率较年初上升约0.6个百分点。上半年,该行对房地产行业做了全口径排查、研判,包括贷款、债券、理财等业务。根据排查情况,该行自身“停贷”项目按揭贷款金额较小,与同业基本保持同样的水平,停工停建、延期交付贷款规模占该行总体房地产贷款比例也不高,出险客户敞口相对较低,总体风险可控。该行积极配合各地政府推进“保交楼、保民生、保稳定”工作,“一户一策”有针对性通过调整还款计划、发放并购贷款等手段给予纾困,推进有关项目的风险化解。

未来,中行将继续坚持贯彻“房住不炒”基本政策,支持房地产企业和购房者的合理融资需求,有序安排房地产贷款投放,维护住房消费者的合法权益,优先支持保障性租赁住房、普通住宅开发项目,持续优化房地产贷款结构,促进房地产业健康发展和良性循环。

为实体企业降融资成本

刘金提到,今年以来,中行加大了对实体经济的信贷支持力度,从上半年的贷款利率看,该行境内人民币新发生贷款利率为3.65%,比上年下降34个基点。

上半年,中行认真落实党中央、国务院关于稳住经济大盘的工作部署,截至6月末,境内人民币公司贷款比年初新增8987亿元,增量创历史新高。加大对重点领域和薄弱环节的支持力度,制造业贷款增速15.64%,中长期制造业贷款余额占比较年初提升1.3个百分点。战略性新兴产业贷款新增3494亿元,增速67%。民营企业贷款较年初新增3060.6亿元,增速12.54%;累计新投放金额1.56万亿元,占全部对公累计新投放金额的42.4%。该行积极支持交通物流、零售、餐饮等受疫情影响较大的行业,满足房地产企业合理融资需求。

刘金在发布会上提到,作为一家商业银行,要确保可持续发展,确保在较低的贷款利率水平上服务实体经济的能力。为此,该行主动优化人民币资产负债结构,合理控制负债成本。把优化负债结构作为稳定息差的工作重点,坚持人民币存款“量价双优”策略,稳妥有序压降高成本存款,有效控制人民币负债端成本上升。

截至6月末,中行资产总额28.05万亿元,比年初增长4.98%;负债总额25.61万亿元,比年初增长5.07%。优化资产负债结构,贷款类资产占比提升1.6个百分点,客户存款占比提升1.9个百分点,存款付息率保持稳定。财务效益稳中有升,实现税后利润1243亿元,同比增长4.86%,实现本行股东应享税后利润1199亿元,同比增长6.30%。主要指标保持在合理区间,平均总资产回报率(ROA)为0.91%,净资产收益率(ROE)为11.62%。净息差为1.76%,比上年提升1个基点;成本收入比为25.08%。

境内不良贷款率下降

截至6月末,中行不良贷款余额2272亿元,较年初增加184亿元,不良贷款率1.34%,较年初上升0.01个百分点。

刘坚东表示,上半年集团资产质量呈现3个特征:一是虽然不良贷款率和不良贷款余额较年初双升,但新发生不良比上年同期有所减少。清收化解方面,受疫情影响,总体不良化解处置进度有所放缓,和去年同期相比有一定程度下降,这也直接导致不良贷款率较年初略有上升。二是从不良内部结构来看,境内不良贷款率较年初下降0.03个百分点,海外不良贷款率略有上升。三是从信贷结构看,上半年信贷结构不断优化,重点发展领域资产质量保持健康平稳。制造业、战略性新兴产业、科技金融、绿色金融、普惠金融等领域贷款的增速高于平均水平,确保了未来资产质量整体结构的稳定。(记者 冯娜娜)